ネットの世界からこんにちは。むぎです。

暑いですね。とにかく暑いです。

例年であれば、エアコンの設定温度を28℃にするところですが、今年は26℃に設定していても暑いです。

特に、今年は早い時期から気温が上昇し、なおかつ電力量逼迫の影響もあって節電が推奨されていることもあり、エアコンの設定温度が低くしないと熱中症になってしまいそうです。

節電はもちろん大事ですが、体調を崩してしまっては元も子もないので、エアコンを適切な温度設定で使っていきましょう。

そんなエアコンも長時間使用すると、電気料金が気になりますよね。

本来であれば、お金があまりかからないはずでも、今年のような猛暑や急激な物価高のように、突発的な支出の増加というのは、個人の頑張りに関係なく起きてしまうものだと思います。

そういった際にも、貯蓄として、手元にある程度まとまったお金があると、気持ち的にとても楽になることができます。

そこで本日は、経済や市場環境が不安定になっている今こそ貯蓄をする必要があるということで、筆者の考える貯蓄の必要性とどのくらいの金額を持っておくとよいのかを考えていきたいと思います。

本記事のポイント

- 貯蓄をすることで精神的な安定を得られる

- 負債がある人ほど貯蓄することが大切

- 生活防衛資金は生活費(1ヶ月)の半年から一年分が目安

- 毎月収入の10分の1を貯金する

- 日々の支出を減らす

貯蓄の必要性

貯蓄が必要かどうかを考える上で、まずは日本の貯蓄状況をみてみたいと思います。

ここでいう貯蓄とは、銀行預金だけでなく、株式や生命保険なども含む金額を指していますので、あらかじめご認識ください。

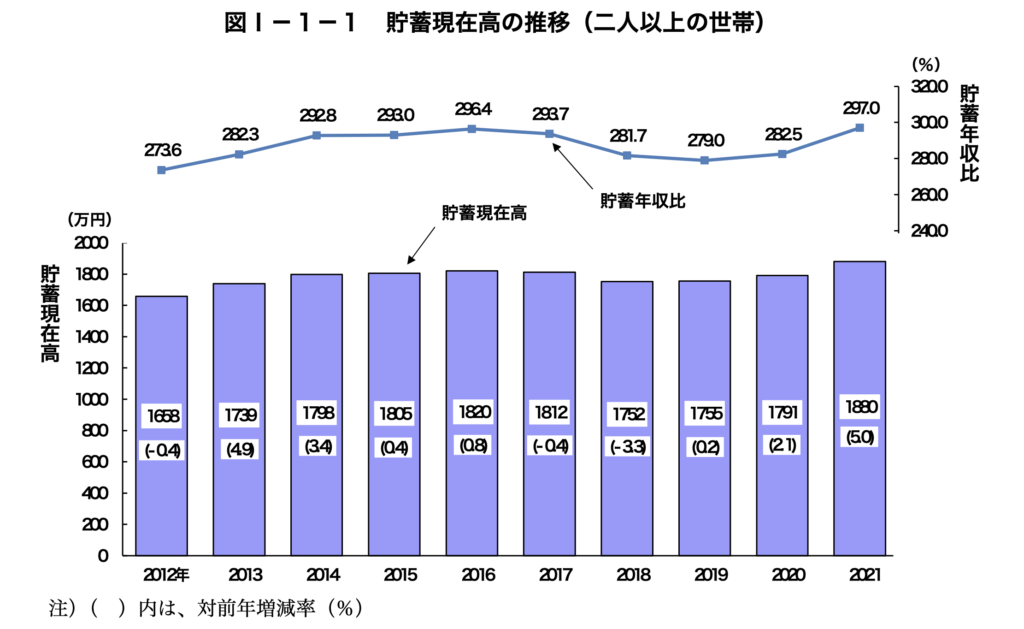

総務省統計局が発表している家系調査報告によると、二人以上世帯における2021年の平均の1世帯当たり貯蓄の平均値は1880万円となっています。

年間の傾向としては、2018年に一度は貯蓄の平均値は下がっているものの、ここ数年で貯蓄額が年々増加しているということが読み取れます。

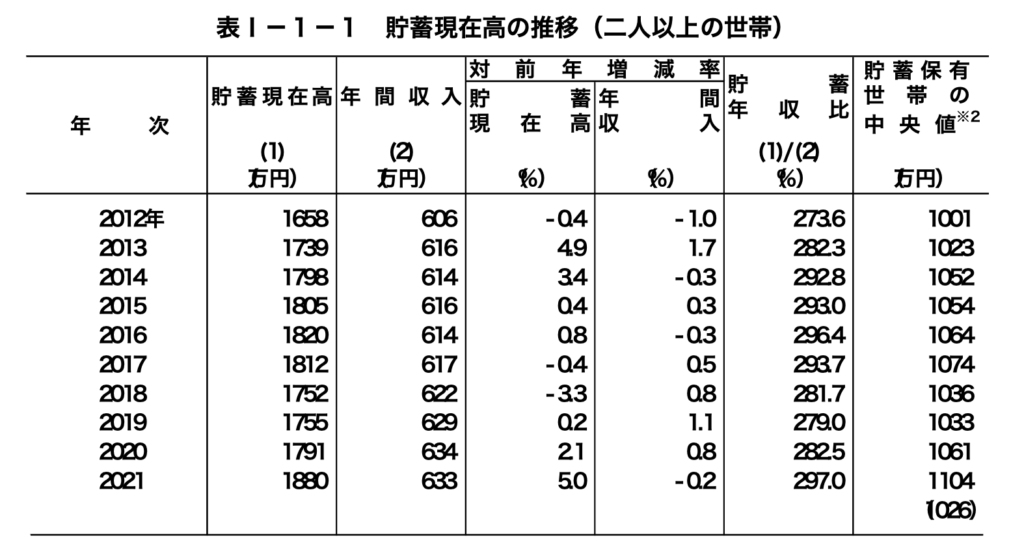

次に、より現実に即した貯蓄額を知りたいので、平均値ではなく中央値についても見てましょう。

2021年の貯蓄保有世帯の中央値は1104万円となっています。

平均値の1880万円と比較すると、約700万円ほど下がりますが、それでも1000万円は超えているようです。これは筆者が個人的に持っていたイメージとは異なっているので、少し驚きです。

ただ、よく考えてみると、

そもそも調査対象が2人以上の世帯であることや、貯蓄額が多い高齢者も含んでいることを加味すると、約1000万円というのは、だいぶ現実に即しているのかもしれません。

ただ、今の若者世代から見ると、貯蓄が約1000万円というのはだいぶ違和感を感じるのではないかと思います。

そこで、世代別の貯金額を見てみたいと思います。

これをみると、世代別の貯金額には大きな差があることがわかります。

世帯主が40歳未満の場合には貯蓄の平均値は726万円、負債は1336万円という結果になっています。

つまり、この情報から貯蓄<負債という状況が読み取れます。これは年齢が若くなるほど、奨学金や住宅ローンといった負債の額が大きくなることを考慮すると、直感的なイメージとも一致しますね。

また区分が「40歳未満」となっていることも少し気になります。

この資料にはより詳細なデータが掲載されていなかったのでわかりませんが、より若い世代(20代、30代)で見たときには、貯蓄額はもっと減少するのではないかと想像されます。

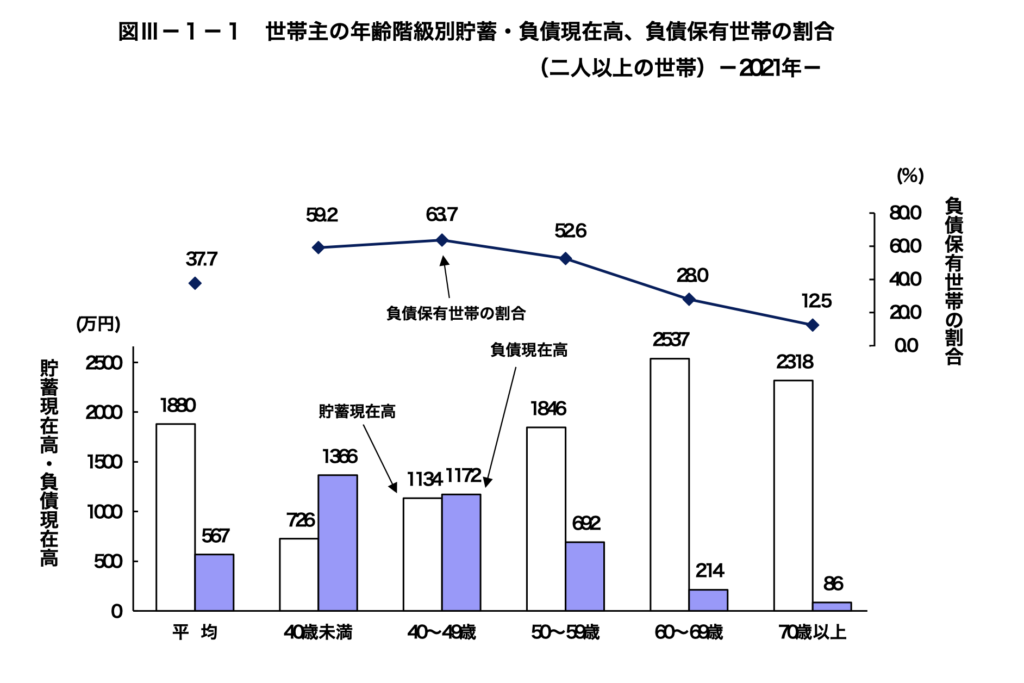

次に、貯蓄額の構成についてもみてみましょう。

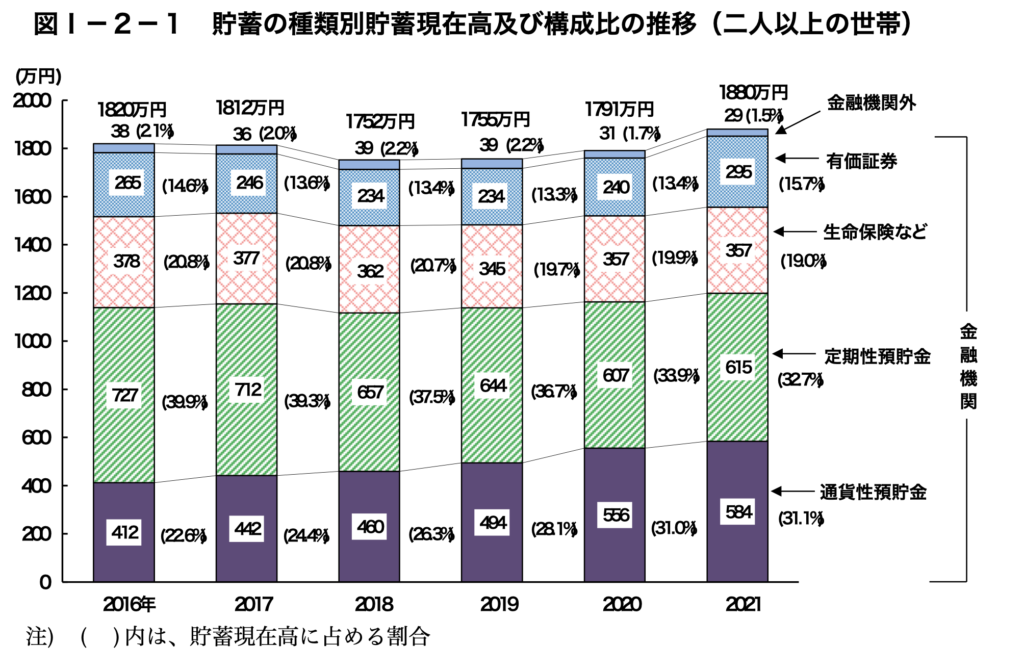

上記の構成比をみると、貯蓄額の中で最大の割合をしめているのは「定期性預貯金」となっており、次点が「通過性預貯金」となっています。

すぐに使えるではなく普通預金ではなく、一定期間預け入れを行う定期性預貯金の割合が一番多いということで、こちらも若者世代にとっては、イメージを持ちにくいかもしれません。

これは筆者の想像にはなりますが、

おそらく、この結果は高度経済成長時代の影響を反映しているのではないかと想像できます。

というのも、現在と高度経済成長時では定期性預貯金の金利が大きく異なります。

例として、現在のゆうちょ銀行の定期預金の金利を見てみると、5年で0.002%となっています。

しかし、高度経済成長の時期には金利が6%になることもあったそうです。

つまり、現在ご存命の60歳以上の方はそれらの時代を経験されてきた世代ですので、金利の高かった定期性預貯金の割合が多いという結果になっているのではないかと考えられます。

ここまで日本の貯蓄状況を見てきました。

全体の傾向としては、株式などの有価証券よりも預貯金などの割合のほうが多いということがわかりました。

ここからは、なぜ筆者が貯金が必要だと考えるのかについてを触れたいと思います。

結論から言うと、貯金が必要な一番の理由としては

いざというときに使えるお金を持っておくと生活が安定するため

です。

具体的な例で考えてみましょう。

たとえば、現在起きている急激な円安や物価上昇、はたまた親族の入院・介護費用、車の破損事故や引越しなど、突発的に大きな金額が必要になることは多々あります。

そういった際に、貯金としてまとまった金額を持っておくことで、慌てずに対処することができるようになります。

みなさんもご経験があるかと思いますが、

突発的な問題が起きると、問題の大小に関わらず、心を揺さぶら平常心ではいられなくなります。

親族に関係することや大きな金額が伴う事態であれば、なおのことです。

そういった際に、手元にまとまったお金があれば、「金銭面については問題ない」と思うことができます。

また出費の額が大きいとしても、貯金を切り崩すことで毎月の収入を使う必要がなくなるため、日常生活への影響も最小限にすることができます。

もし貯金がないと、当月のお給料などから費用を負担することになり、家計を圧迫します。

最終的には「今月は使えるお金がないので、いつもより節約しないといけない」という状況になってしまいます。

こういった状況にならないためにも、貯金をしておくことは重要です。

また、近年は政府の投資推奨の影響も受けて、貯金よりも投資にお金を回す人が増えていると思います。

貯金よりも投資にお金を回したほうがよいという意見については、筆者も同意見です。

その理由としては、前述したように銀行の金利はほぼ0%に近く、貯金だけしていても、お金が増えることがほぼないからです。それであれば、投資のほうが金利が高くなる可能性が高いです。

ただし、投資をするためにも、ある程度まとまったお金を蓄えておくということが非常に大切です。

たとえば、株式を購入する場合には、単元株(100株単位)で購入することになるので、株価の低い企業の株式を購入するとしてもまとまった金額が必要です。

また投資信託などを毎月積み立てる場合でも、貯金としてある程度の余剰資金を持っておいたほうが、出費が増えた月でも、安定して積み立てることができるようになるとメリットがあります。

このように、貯金をすることは普段の消費活動や投資活動など、さまざまな場面で安定をもたらすための原資となることがわかります。

そういった意味でも、手元に使える金額を残しておくことは非常に大切です。

貯金はどのくらいの金額が必要なのか

では、貯金の金額としては、はどれくらいの金額を貯めておけばよいのでしょうか。

貯金金額の代表としては、生活防衛資金があげられます。

生活防衛資金とは、突発的な支出に対応できるように、蓄えておくべき金額を指します。

目安としては、生活費の数ヶ月分をためておくことが一般的であり、

単身であれば、生活費の三ヶ月分をためておくとよいと言われています。

月の生活費が15万円の人であれば、45万円の生活防衛資金として貯金しておくとよいということになります。

世帯の場合は、世帯人数にもよるのでなんともいえないところです。

仮に共働きだと仮定すると、単身の場合と同様に三ヶ月分、

片働きの場合には倍の六ヶ月分はためておいたほうがよいということになります。

ただ、筆者の実体験にもとづく感想としては、3ヶ月分よりも多めに貯めておいたほうがいいと思います。

個人の生活状況や許容できるリスク量によっても、貯めるべき金額は異なりますが、

以下の状況に該当する方は特に注意が必要だと考えられます。

- 収入が少ない人

- 住宅ローンや奨学金といった負債を抱えている人

- 金銭的に頼る当てがない人

- 親族が高齢かつ病気がちな人

これらの人に共通していることは、

突発的な事態へのリカバリに生活防衛資金を使ってしまうと、その後の生活資金が大きく圧迫されてしまうということが挙げられます。

例として、月々の奨学金の返済額が5万円、手取りが20万円、生活費を12万円の人のケースを考えてみたいと思います。

この場合、最終的に自由に使えるお金は3万円、生活防衛資金として生活費の3ヶ月分を貯金すると36万円ということになります。

こういった状況の中で大きめの支出が連続すると、生活防衛資金はすぐに底をついてしまいます。

エアコンや洗濯機などの大型家電を購入すると、それだけで数万円〜数十万円の支出になりますし、スマホやパソコンが破損した際にも同様の金額が必要になってきます。

このときに生活防衛資金として36万円しか用意していないとなると、支払いをしたあとに残る金額はほぼなくなってしまいます。

それだけでなく、使った生活防衛資金を貯め直すのにも時間がかかるというのも、非常にリスクが高いです。

仮に、24万円を切り崩したとすると、その後一ヶ月に自由に使える3万円すべてを生活防衛資金の貯金に回したとしても、8ヶ月かかってします。また、月々の生活費で変動があった場合、余剰金すべてを貯金に回すこともできなくなるので、貯め直すのにさらに時間がかかることになります。

このように、生活防衛資金を貯めていても、状況によっては使ったあとのリカバリが大変ということもよくあります。最初にお伝えしたような状態に該当する方は、一般的な目安金額よりも多めに資金をためておいたほうがよいと思います。

そう入っても、多めにというのはどれくらい貯めればいいのという疑問を持たれる方も多いかと思います。

筆者の感覚としては、

生活費の一年分を目安として貯めておくと、

ある程度の事態が起きても生活を維持することができると思います。

「一年分なんて多いし、ためるのに時間がかかる」という意見があるのもわかります。

筆者の実体験としも、生活費1年分を貯めるのに非常に苦労しました。

ただ、上記を実現できれば、精神的に安定した生活を送ることができるようになりますので、ぜひ挑戦してみていただけたらと思います。

最初から1年分が難しいという場合には、半年分を目安にするのもよいと思います。

冒頭でも書いたとおり、生活防衛資金の額は個人の生活状況やリスク量によって変わります。

上記の金額はあくまで筆者の個人的な感覚による目安であり、万人にマッチするものではないと思いますので、ご自身の生活における支出額を把握した上で、どのくらいを金額を貯めておくのがよいのかを考えていただくのが一番よいかと思います。

自身の生活環境を振り返って必要な金額を把握するというこのプロセス事態も大切ですので、意図せずに貯金だけをしている方はぜひ一度考えてみてはいかがでしょうか。

貯金の額が大きくなれば、いざというときにも対応できるので安心材料となります。

一方で、過剰に貯めすぎてしまうと、他に使用できる原資が減ってしまうというデメリットもありますので、バランスをとっていくことが大切です。

また年齢を重ねることで、生活環境が変わった(パートナーができた、お子さんが生まれた)際には、あらためて生活防衛資金の見直しを行うことも大切です。

一度生活防衛資金の額を決めたから安心ということではなく、ご自身のライフステージに合わせて、適宜見直しをしていくことががおすすめです。

お金を貯めるための工夫

ここまで貯金の重要性と目安となる金額についてご説明してきましが。

ここからは具体的にどのようにすればお金を貯めることができるのか、をお伝えできればと思います。

結論から言うと、貯金をする上で大切なことは以下の3つです。

- 毎月収入の10分の1を貯蓄口座に移す

- 貯蓄口座のお金は緊急時以外では使わない

- 毎月の支出の額を減らす

あたりまえのことだと思われたかもしれませんが、上記を実践できれば貯蓄を増やすことができます。

実際に筆者もこれらを実践することで貯金をすることができました。

中には、臨時の支出が発生し貯金を切り崩すこともありました。ですが、その後も上記を続けることで、貯金を元の金額まで戻すこともできましたので、実践を続けることが大切です。

それぞれについて具体的に見ていきましょう。

収入の10分の1を貯金する

こちらはかの有名な「バビロンの大富豪」に記載されている貯金方法です。

会社員の方はイメージしやすいと思いますが、

毎月のお給料日に振り込まれた金額の10分の1を貯蓄用の口座に移動するのを続けるだけで、貯金を増やすことができます。

手取り額が15万円であれば、1万5千円を毎月ためることができます。

一年に換算すると18万円になります。

一年かけても、18万にしかならないのかと思われるかもしれませんが、これを長期にわたって続けることができれば、貯金はどんどん増えていきます。

さらに、手作業でお金を移動するのではなく、銀行のサービスなどを活用して自動でお金を移動することができるようにすると、気づかないうちに貯金がされていくようになります。

多くの銀行では「自動送金」というサービスが提供されており、こちらを使用すると、毎月自分で決めた日に別の口座にお金を送金することができます。

メガバンクですがと送金時に手数料がかかることが多いですが、オンラインバンクなどを使用すれば手数料を払わずに送金することも可能です。ご自身の使われている銀行でどういったサービスがあるのかを調べてみていただくのがよいと思います。

送金を自動化することによって、お金を移動する手間をなくすことができるだけでなく、知らず知らずのうちにお金が貯まっていきます。

たまに口座を確認すると、金額が増えていることにびっくりすることもあります。

このように、収入から決まった割合でお金をためていくというのは、想像しているよりも効果が大きいので、貯金が苦手な人はぜひ取り組んでみていただけるとよいと思います。

貯金口座のお金は原則使わない

貯金用口座にお金を貯めたあとは、

できるだけその口座からお金を出さないようにすることが大切です。

多くの方が銀行口座を複数持っていらっしゃるのではないかと思います。

貯金用口座は通常の支払い用口座とは別の口座に用意し、そちらの口座に入れたお金は突発的な事態にしか使わないようにすると、貯金を増やすことができます。

筆者も貯金用口座からお金を下ろすのは突然の出費(事故や災害)があったときだけにしています。

それ以外の日常生活では口座情報を見ることすらありません。

特にストレスがたまっている状況などでは、口座にお金があると認識してしまうだけで、使ってしまうことがあります。ボーナスが入ったときにいつもより多くお金を使ってしまうのと同じ感覚です。

こういったことがないように、貯金用口座に入っているお金はいざというときに使用するためのお金ということを強く意識しましょう。

そして、原則引き出しはせずに、日常生活では支払い用口座のお金を使って生活することで貯金を増やすことができます。

毎月の支出を減らす

貯金をする上では、支出管理も重要です。

仮に手取り15万円でも、支出が15万円と10万円では毎月5万円分の余力が生まれることになるので、貯金を切り崩さなくても生活できるようになります。

ただ注意点として、支出を減らすことを意識しすぎるあまり無理な節約をしてしまうと、自分の人生を楽しいと思えなくなってしまいます。

なので、QOLを意識しながら気持ちが貧しくならないように支出を制限をかけていくことが大切です。

支出を下げる具体的な方法としては、過去の記事でもご紹介していますので、ぜひこちらを読んでいただければ嬉しいです。

当たり前のことではありますが、収入-支出=余剰金となります。

つまり、貯金に回せるお金を生み出すためには、毎月の支出を減らすことが必要不可欠です。

また、この余剰金を貯金だけでなく、投資にも回すことでさらにお金を増やすこともできます。

さらに、支出のレベルを下げておくことによって、

急に収入が下がってしまった際にも、「必要最低限」のレベルが下がっているため、多少の問題であれば問題なく生活できるという安心感にもつながります。

以上が貯金をする上で意識しておくポイントになります。

毎月定額で貯金を行い、支出を減げることができれば、生活の安定感はグッと増します。

安心感があると、新しいことへの挑戦などもできるようになり、好循環なサイクルも生まれていきます。

支出のレベルを上げることは簡単ですが、下げるのはなかなか難しいものです。

特に小さな改善を行なっても節約できる金額が少ないと、本当に効果があるのか と疑ってしまうこともあります。

ただ、筆者の実体験として、支出を下げる貯金をするこことは非常に重要だと感じています。

高収入でも、支出が多く、貯金ができないという話もよく聞きますので、まずは定額貯金と支出管理から始めてみてはいかがでしょうか。

おわりに

本日は貯金の必要性と具体的な金額、そして貯金するための方法についてご紹介させていただきましたが、いかがでしたでしょうか。

以前として、不安定な状況が続く日本経済ですが、こういった状況を乗りきる上で貯金をすることは非常に大きな効果があります。

現状がつらい人、そこまで不安を感じていない人、なにか行動を始めたいけれど迷っている人など、さまざまな立場・環境の人がいらっしゃると思います。

良い方向に早く改善してほしいと思うことも多いかもしれませんが、政府や他人に大きな期待をするよりも、まずは自分のできる範囲から取り組んでみると光明が見えてくることもあります。

その一歩として、一人でも多くの人が貯金をして、自分らしく生活できるようになればと思います。

それではまた次回の記事でお会いしましょう。

コメント